A ciò gli intermediari finanziari hanno aggiunto parecchi indicatori (i c.d. triggers) che determinano quando un credito ha subito un significativo aumento del rischio, ne elenchiamo di seguito solo alcuni fra i più significativi:

- DSCR > 1,1

- PFN/EBITDA > 5

- Riduzione del cash flow di oltre il 20%

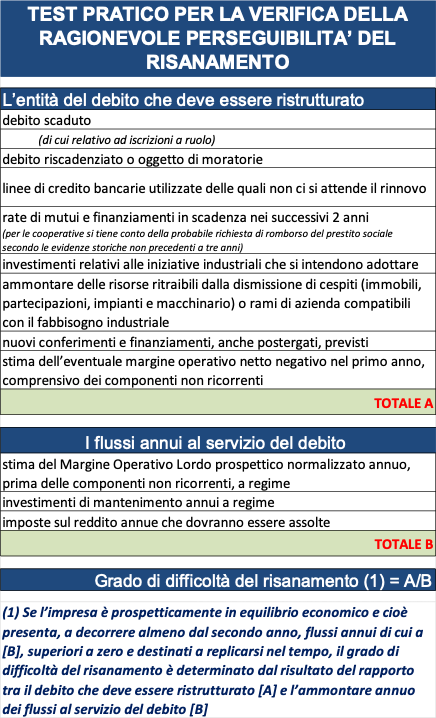

Ma se ci pensiamo un attimo... cosa serve per accedere alla composizione negoziata? Non aver superato il test previsto dall’art. 13 comma 2 del CCII. E cosa prevede tale test ? Prevede il rapporto fra debito che deve essere ristrutturato e flussi disponibili per onorarlo, vediamo il dettaglio che segue: