Procediamo ora con un esempio pratico di facile comprensione:

Osserviamo il conto economico di un’azienda dell’anno 20X1 nel regime fiscale italiano attuale:

Conto economico

Valore della produzione 2.500.000€ 27,90% TotalTaxRate

Costi operativi 1.250.000€ 24,00% Ires

Costo del lavoro 700.000€ 3,90% Irap

EBITDA 550.000€

Ammortamenti 150.000€

EBIT 400.000€

Il regolare calcolo delle imposte porterebbe al risultato seguente:

Conto economico

Valore della produzione 2.500.000€

Costi operativi 1.250.000€

Costo del lavoro 700.000€

EBITDA 550.000€

Ammortamenti 150.000€

EBIT 400.000€

Interessi 42.000€

Utile ante Imposte 358.000€

Imposte 101.520€

Utile netto 256.480€

Ricordiamo che ai fini IRES gli interessi passivi sul debito sono deducibili mentre ai fini IRAP sono indeducibili; perciò, il calcolo delle imposte totali è stato effettuato nel seguente modo:

Imposte = 24,00%*358.000+3,90%*400 = 101.520€

In questo modo i benefici fiscali derivanti dalla deducibilità degli interessi passivi che sono stati recuperati dall’abbassamento delle imposte, il cosiddetto “scudo fiscale” ammontano a:

Scudo fiscale = 24,00%*42.000 = 10.080€

(prodotto tra l’aliquota IRES e l’ammontare di oneri finanziari dell’anno 20X1)

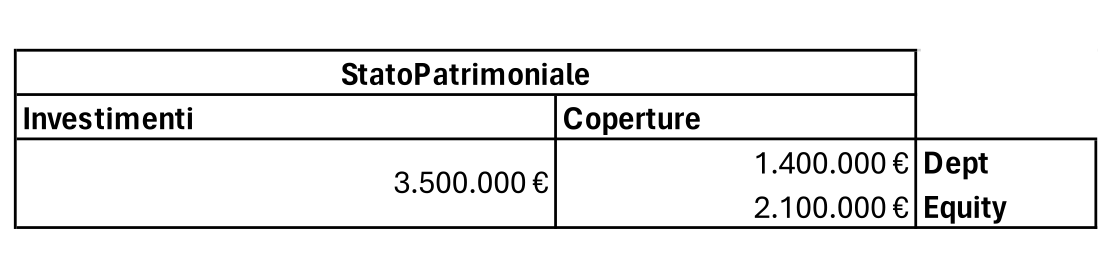

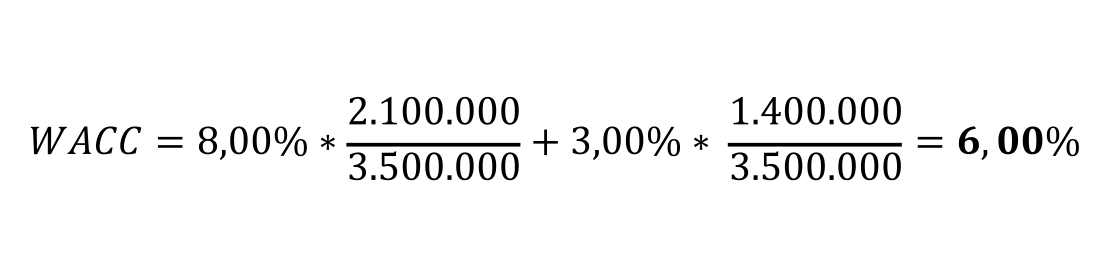

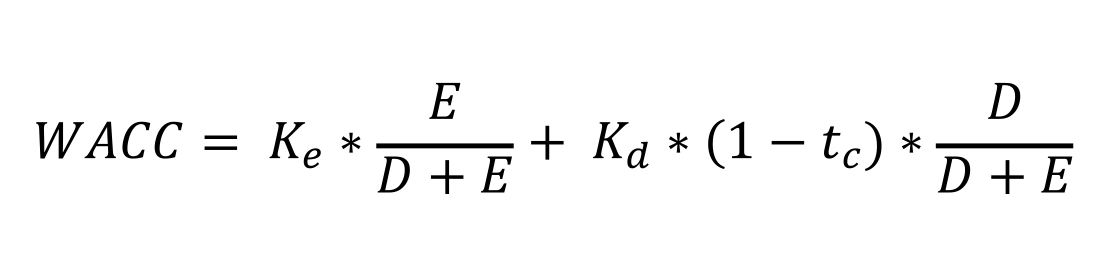

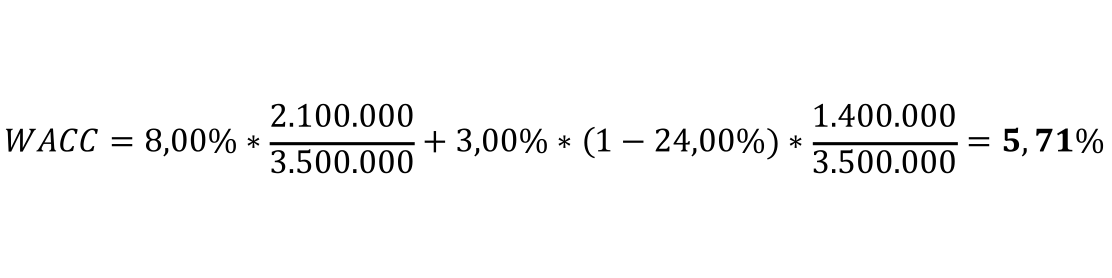

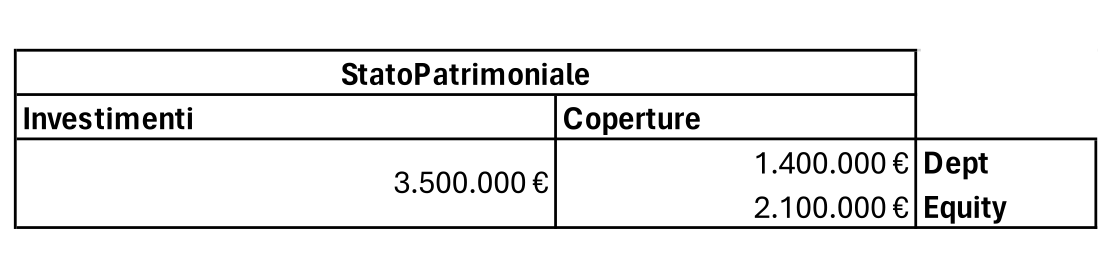

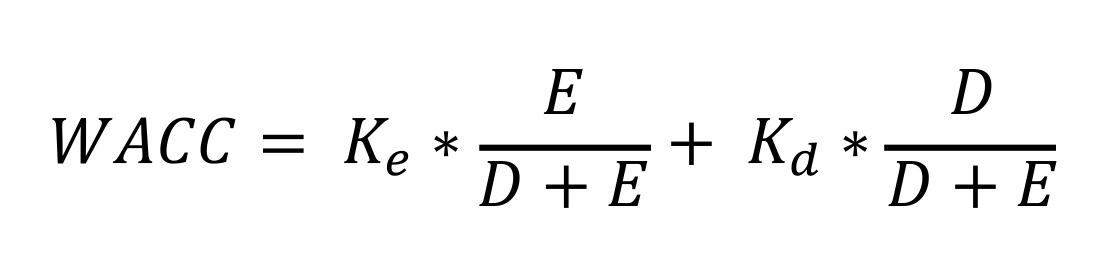

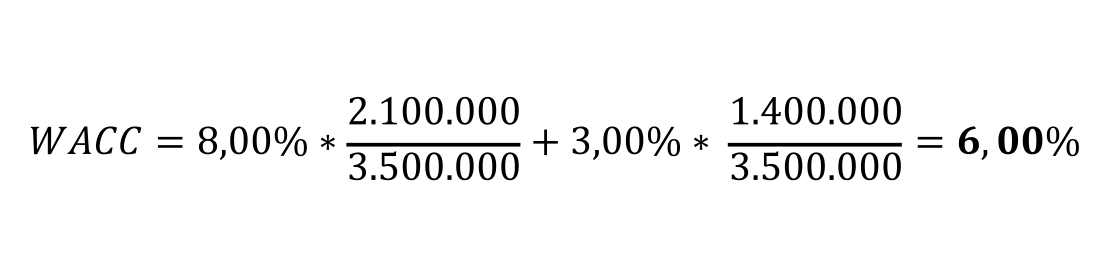

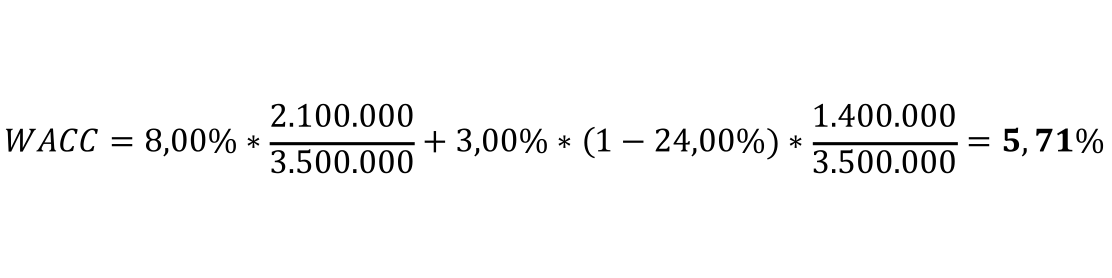

Guardando, invece, allo Stato Patrimoniale dell’anno 20X1 e ai tassi di rendimento richiesti dai conferenti di capitale (di debito e di mezzi propri), possiamo determinare il seguente tasso WACC:

i = 3,00%

Ke = 8,00%

Tc = 24,00%

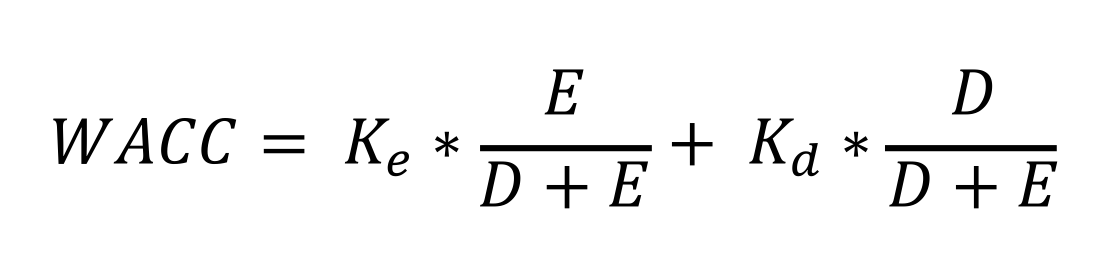

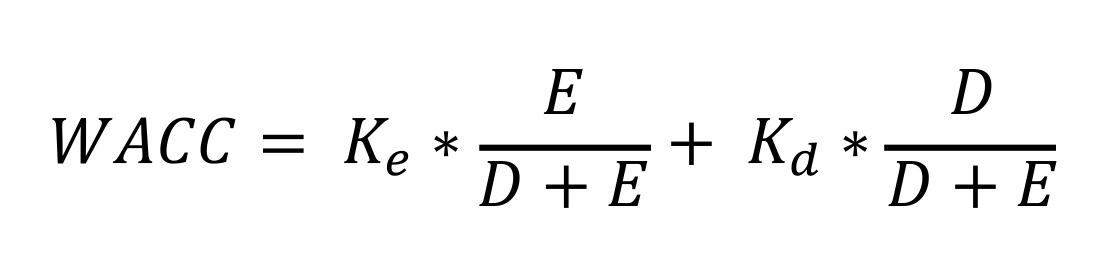

Senza tassazione:

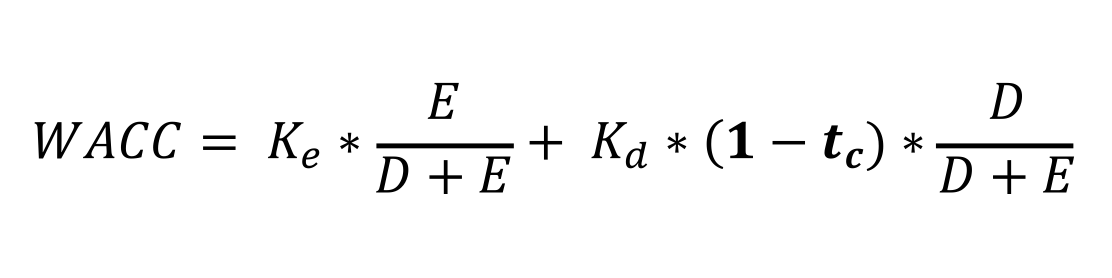

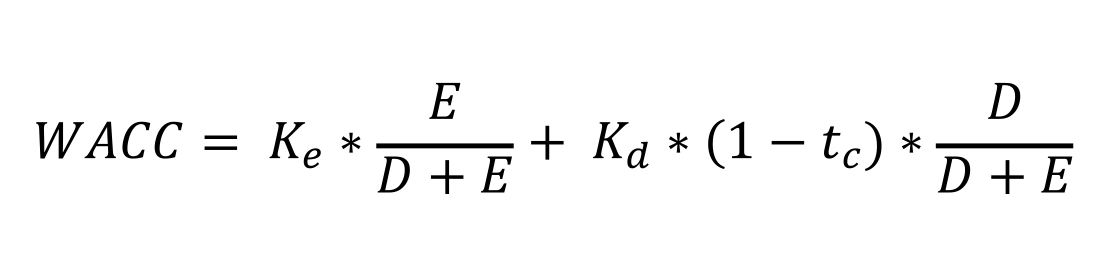

In presenza di tassazione e, quindi, di scudo fiscale sugli interessi passivi:

Come si può notare in presenza di tassazione societaria il WACC assume un valore differente (5,71% in luogo del 6%), tale differenza è la manifestazione della deducibilità degli oneri finanziari ai fini IRES all’interno dal tasso, infatti:

DeltaWACC = 0,29%

Scudo fiscale = DeltaWACC x Investimenti = 3.500.000*0,29%*0,29% = 10.080€

La differenza del WACC senza tassazione e il WACC in presenza di tassazione se moltiplicata per il totale del capitale investito risulta essere l’esatto ammontare del risparmio di imposte per oneri finanziari deducibili a fini IRES.

Che fare allora?

Se già il tasso WACC ci fa beneficiare di 10.080 € di risparmi sulle imposte, non possiamo conteggiare un’altra volta tale risparmio nel calcolo dei cash flows da attualizzare!

Per ovviare a tale problematica, le imposte ai fini del calcolo del cash flow per la valutazione dell’investimento o dell’azienda andranno calcolate direttamente sull’EBIT (Reddito operativo):

EBIT 400.000€

Taxes on Ebit 111.600€

NOPAT 288.400€

Operating Cash Flow

NOPAT 288.400€

EBIT 400.000€

Ammortamenti 150.000€

Delta CCN 75.000€

CAPEX 38.000€

Cash Flow da attualizzare 325.400€

Il calcolo delle imposte, in questo caso sull’EBIT, è il seguente:

Taxes on Ebit = EBIT*Totale Tax Rate = 400.000*27,90% = 111.600€

Taxes on Ebit = Imposte + Scudo fiscale = 101.520+10.080 = 111.600€

Le tasse sul reddito operativo ammontano a 111.600 €.

Esse sono maggiori delle tasse precedentemente calcolate e, in particolare, sono la somma di tali imposte e dello scudo fiscale, pari a 10.080€.

Per tale motivo non si devono andare a considerare le imposte ridotte dei benefici fiscali, derivanti dalla deducibilità degli oneri finanziari, nel calcolo dei flussi di cassa (nel nostro caso, le imposte in questione che non sono da tenere in considerazione sono quelle “corrette” e pari a 101.520€).

Tali flussi di cassa calcolati vengono attualizzati con il WACC, tasso che è già ridotto rispetto alla sua versione in assenza di tassazione (infatti è pari al 5,71% invece che al 6,00%) e che, quindi, tiene conto della deducibilità degli oneri finanziari (per un risparmio di 10.080€).

Perciò, per una corretta valutazione degli investimenti è indispensabile calcolare le imposte sul Reddito operativo (111.600€) e attualizzare i flussi di cassa mediante il WACC (5,71%).